だれが、いつから納めるの?

納税義務者は世帯主

保険税は世帯単位に課税します。世帯主が後期高齢者医療制度に該当となるなど国保に加入していない場合でも納税義務者は世帯主となります。資格を取得する月の分からかかります

加入の届出をした日ではなく、職場の保険を喪失(脱退)した日や転入日などから資格を取得することになり、その月の分から保険税がかかります。国保加入の届出が遅れると遡ってかかりますので注意しましょう。

保険税率の改正について

令和7年度保険税率改正の内容について

| 賦課区分 | 賦課項目 | 保険税率 | ||

| 改正前 (令和6年度) |

改正後 (令和7年度) |

|||

| 医療分 | 所得割 | 8.83% | 8.83% | |

| 均等割 | 20,000円 | 21,500円※ | ||

| 平等割 | 29,900円 | 29,900円 | ||

| 支援分 | 所得割 | 2.81% | 2.81% | |

| 均等割 | 8,900円 | 8,900円 | ||

| 平等割 | 9,100円 | 9,100円 | ||

| 介護分 | 所得割 | 2.23% | 2.23% | |

| 均等割 | 8,900円 | 8,900円 | ||

| 平等割 | 6,900円 | 6,900円 | ||

保険税率の改正の理由について

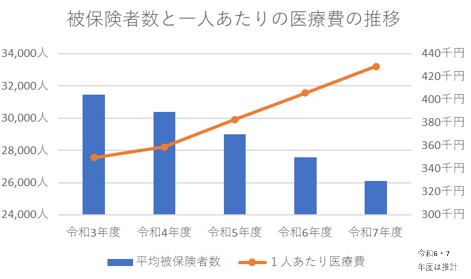

国民健康保険は、少子高齢化による被保険者数の減少のほか、高齢者割合の増や医療の高度化の影響により一人あたりの医療費が増加傾向となっています。

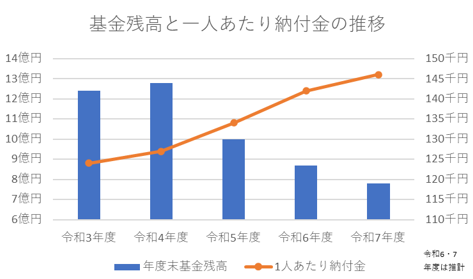

一人あたりの医療費の増加に伴い、北海道へ納める納付金も増加しており、令和4年度から収支不足が発生しているため、国民健康保険事業基金を補てんすることで対応している状況です。

苫小牧市では、平成20年度の後期高齢者医療制度開始に伴う算定方式の見直しによる税率改正以降、収納率向上や保険給付費の適正化のほか、基金を活用して保険税率を引き上げずに据え置いてきましたが、基金で収支不足分の補てんを継続することは難しい状況にあります。

また、北海道では令和12年度から、全道統一の保険税率の導入を予定しており、北海道の運営方針に基づき、今後、北海道が示す納付金を支払うために必要な標準保険税率に本市の保険税率も近づけていく必要があります。

以上のことから、国民健康保険の健全な財政運営を図るため、令和7年度は下記のとおり保険税率の一部を改正します。

加入者のみなさまにはご負担をおかけしますが、ご理解、ご協力をお願いいたします。

国民健康保険制度について

「持続可能な医療保険制度を構築するための国民健康保険法等の一部を改正する法律」が平成27年5月27日に成立しました。この法律の成立により、国民健康保険においては、平成30年度から都道府県が財政運営の責任主体となり、安定的な財政運営や効率的な事業運営の確保など、国保運営の中心的な役割を担い、制度の安定化を目指しています。

平成30年度以降の国民健康保険の運営について、都道府県と市町村の役割分担は次のとおりです。

| 都道府県の主な役割 | 市町村の主な役割 |

| 財政運営の責任主体となる | 国保事業費納付金を都道府県に納付する |

| 国保運営方針に基づき、事務の効率化、 標準化、広域化を推進する |

国保資格を管理する(被保険者証等の発行) |

| 市町村ごとの標準保険税率を算定し公表する | 標準保険税率を参考にして保険税を決定する 保険税を賦課・徴収を行う |

| 保険給付に係る費用を全額市町村へ支払う | 保険給付の決定及び支給を行う |

| 保健事業について、必要な助言・支援を行う | 加入者の特性に応じたきめ細かい保健事業を行う |

保険税の計算方法

保険税は皆さんの医療費をまかなうための医療分、後期高齢者支援金分、40歳から64歳までの方にかかる介護納付金分の合計になります。| 国民健康保険税 | = | (1) 医療分 | + | (2) 後期高齢者支援金分 | + | (3) 介護納付金分 |

| ( 加入者全員 ) | (40~64歳) | |||||

それぞれ、前年の収入に応じてかかる「所得割」、加入者1人あたりにかかる「均等割」、1世帯あたりにかかる「平等割」の合計額が年間の税額となります。

| 年税額 | = | 所得割 | + | 均等割 | + | 平等割 | 課税限度額 | |

| (1) 医療分 | 前年課税所得 ×8.83% |

加入者数 ×21,500円 |

29,900円 | 650,000円 | ||||

| (2) 支援分 | 前年課税所得 ×2.81% |

加入者数 ×8,900円 |

9,100円 |

240,000円

|

||||

| (3) 介護分 | 前年課税所得 ×2.23% |

加入者数 ×8,900円 |

6,900円 |

170,000円

|

※前年課税所得とは、前年の総所得(=合計所得。配偶者、扶養、医療費などの各種控除をする前の額)から基礎控除(最大43万円)を差し引いた額。

年度の途中で加入したとき、脱退したときなど、加入している月の分だけ課税されます。

例1 35歳、所得150万の1人世帯の場合

・医療分

(1,500,000-430,000)×8.83% +21,500×1 +29,900 =145,800(100円未満切捨)

・支援分

(1,500,000-430,000)×2.81% + 8,900×1 + 9,100 = 48,000(100円未満切捨)

保険税(年税額)

145,800+ 48,000 = 193,800円

・医療分

(1,500,000-430,000)×8.83% +21,500×1 +29,900 =145,800(100円未満切捨)

・支援分

(1,500,000-430,000)×2.81% + 8,900×1 + 9,100 = 48,000(100円未満切捨)

保険税(年税額)

145,800+ 48,000 = 193,800円

例2 夫(63歳、所得200万)と妻(60歳、所得なし)の2人世帯の場合

・医療分

(2,000,000-430,000)×8.83% + 21,500×2 +29,900 = 211,500(100円未満切捨)

・支援分

(2,000,000-430,000)×2.81% + 8,900×2 + 9,100 = 71,000(100円未満切捨)

・介護分

(2,000,000-430,000)×2.23% + 8,900×2 + 6,900 = 59,700(100円未満切捨)

保険税(年税額)

211,500 + 71,000 + 59,700 =342,200円

・医療分

(2,000,000-430,000)×8.83% + 21,500×2 +29,900 = 211,500(100円未満切捨)

・支援分

(2,000,000-430,000)×2.81% + 8,900×2 + 9,100 = 71,000(100円未満切捨)

・介護分

(2,000,000-430,000)×2.23% + 8,900×2 + 6,900 = 59,700(100円未満切捨)

保険税(年税額)

211,500 + 71,000 + 59,700 =342,200円

課税限度額

課税限度額とは世帯主にお支払いいただく「年間の保険税額の上限額」です。国民健康保険税は前年課税所得と加入者数に応じて計算されますが、納めた保険税額にかかわらず、誰もが同じ内容の給付を受けることとなるため、保険税の負担と受益の関係を考慮し、保険税額に一定の上限を設けています。

令和7年度より、国民健康保険税の課税限度額(上限額)について、以下のように引き上げを行います。

| 課税限度額 | 令和6年度 | 令和7年度 |

| 医療分 | 650,000円 | 650,000円 |

| 支援分 | 220,000円 | 240,000円 |

| 介護分 | 170,000円 | 170,000円 |

| 合計 | 1,040,000円 | 1,060,000円 |

低所得世帯の軽減

所得が低い世帯は、その総所得(※1)に応じて、均等割、平等割を減額します。令和7年度より、経済動向等を踏まえ軽減対象となる所得の基準について、以下のように改正します。

| 軽減割合 | 改正前 令和6年度 |

改正後 令和7年度 |

| 7割軽減 | 総所得≦43万円+(給与所得者等(※2)の数-1)×10万円 | 変更なし |

| 5割軽減 | 総所得≦43万円+被保険者数(※3) ×29.5万円+(給与所得者等(※2)の数-1)×10万円 |

総所得≦43万円+被保険者数(※3) ×30.5万円+(給与所得者等(※2)の数-1)×10万円 |

| 2割軽減 | 2割軽減 総所得≦43万円+被保険者数(※3)×54.5万円+(給与所得者等(※2)の数-1)×10万円 | 2割軽減 総所得≦43万円+被保険者数(※3)×56万円+(給与所得者等(※2)の数-1)×10万円 |

※1 65歳以上(1月1日時点)で年金所得のある場合、総所得からさらに15万円を差し引いて判定します。

※2 給与所得者等の数とは、以下のいずれかに該当する方となります。

・給与の収入金額が55万円を超える方

・公的年金の収入金額が60万円(65歳未満)または125万円(65歳以上)を超える方

※3 被保険者数には後期高齢者医療制度へ移行した方を含みます。

例3 夫(25歳、所得なし)と妻(25歳、所得なし)の2人世帯の場合

・医療分

21,500 × 2 + 29,900 = 72,900

総所得≦43万のため、7割軽減に該当。

72,900× 0.7 = 51,030

72,900 - 51,030 = 21,800(100円未満切捨)

・支援分

8,900 × 2 + 9,100 = 26,900

総所得≦43万のため、7割軽減に該当。

26,900 × 0.7 = 18,830

26,900 - 18,830 = 8,000(100円未満切捨)

保険税(年税額)

21,800 + 8,000 = 29,800円

・医療分

21,500 × 2 + 29,900 = 72,900

総所得≦43万のため、7割軽減に該当。

72,900× 0.7 = 51,030

72,900 - 51,030 = 21,800(100円未満切捨)

・支援分

8,900 × 2 + 9,100 = 26,900

総所得≦43万のため、7割軽減に該当。

26,900 × 0.7 = 18,830

26,900 - 18,830 = 8,000(100円未満切捨)

保険税(年税額)

21,800 + 8,000 = 29,800円

非自発的失業者に対する軽減制度

非自発的失業(離職)により国民健康保険へ加入する方の国民健康保険税について、離職者本人の前年の給与所得を30/100として算定し賦課することにより、離職から一定の期間、国民健康保険税を軽減します。対象者について

離職日が平成21年3月31日以降で、雇用保険の特定受給資格者及び特定理由離職者が対象になります。確認方法

「雇用保険受給資格者証」(本人所持)による確認とし、「離職年月日 理由」欄の「理由コード(2桁の数字)」が下記のコードであれば、対象となります。

| 対象となる理由コード | |

| 特定受給資格者 | 「11」「12」「21」「22」「31」「32」 |

| 特定理由離職者 | 「23」「33」「34」 |

※特定受給資格者とは・・倒産解雇等の事業主都合により離職した者

※特定理由離職者とは・・雇用期間満了などにより離職した者

軽減期間について

離職日の翌日の属する月からその月の属する年度の翌年度末までとなります。例)

| 離職日 | 軽減期間 |

| 令和7年3月31日 | 令和7年4月~令和9年3月まで |

| 令和7年6月20日 | 令和7年6月~令和9年3月まで |

届出と必要書類

【必要書類】 国民健康保険税特例対象被保険者等申告書(118.50 KB)

国民健康保険税特例対象被保険者等申告書(118.50 KB)- 雇用保険受給資格者証

その他

7割・5割・2割軽減措置の判定時も同様に給与所得を30/100として算定します。後期高齢者医療制度移行後の緩和措置

世帯主、もしくは世帯員が後期高齢者医療制度に移行(75歳になった方等)することによって国保加入世帯の負担が大きく変わることないように緩和措置が設けられています。(1) 低所得世帯への考慮

低所得者の軽減措置は世帯の所得と人数によって判定されるため、後期高齢者医療制度に移行した方も含めて判定します。

(2) 後期高齢者医療制度に移行したことにより国保加入者が1人となった場合は、医療保険分と後期高齢者支援金分の「平等割」を5年間、1/2軽減します。

なお、6年目から8年目までは、医療保険分と後期高齢者支援金分の「平等割」を1/4軽減します。

(3) 被用者保険から後期高齢者医療制度に移行する方に扶養されていた65歳以上の加入者には、「所得割」を賦課しない、「均等割」を半額とする等、国保税が減免されます。(申請が必要です。)

※均等割等の一部については、国保加入後2年間の減免となります。

未就学児の均等割額の軽減について

令和4年度から子育て世帯の経済的負担軽減を図るため、国保に加入している未就学児(6歳に達する日以後最初の3月31日以前である被保険者)の均等割額を5割軽減します。令和7年度については、平成31年4月2日以降に生まれた方となります。なお、未就学児の均等割軽減を受けるための申請は不要です。※低所得世帯への軽減に該当することで均等割が減額となる場合、対象者の均等割はさらに5割軽減されます。

※未就学児の均等割軽減後の税額が課税限度額を超過している場合は、課税限度額が税額となります。

産前産後期間の軽減について

令和6年1月から子育て世帯の負担軽減、次世代育成支援の観点から国民健康保険の被保険者が出産する際、産前産後の一定期間の国民健康保険税を軽減する制度が創設されました。対象者について

出産する予定または出産した被保険者※出産とは、妊娠85日(4か月)以上の出産をいいます(死産・流産・早産等を含む)。

軽減対象となる保険料

・出産する方相当分の、出産(予定)月の前月から4か月間の所得割額と均等割額・多胎妊娠の場合は、出産(予定)月の3か月前から6か月間の所得割額と均等割額

下記をご参照ください(●がついた月が軽減の対象期間です)

| 3か月前 | 2か月前 | 1か月前 | 出産予定月 または 出産月 |

1か月後 | 2か月後 | |

| 単胎の方 | ● | ● | ● | ● | ||

| 多胎の方 | ● | ● | ● | ● | ● | ● |

届出と必要書類

出産予定日の6か月前から申請できます。【必要書類】

-

産前産後期間に係る国民健康保険税軽減届出書(262.11 KB)

産前産後期間に係る国民健康保険税軽減届出書(262.11 KB) - 母子手帳など出産予定日や妊娠の状態がわかるもの

※すでに完納している場合など、軽減後の国民健康保険税を上回る納付をしている場合には、差額分を還付いたします。

保険税の納め方

- 年度当初から加入されている方は年間の額を10期に分割して納入していただきます。(年度の途中で加入される方は届出日以後に到来する残りの納期で分割されます。)

- 毎年6月中旬に課税額を決定し納税通知書を送付します。

- 納期限は第1期6月末~翌3月末までの毎月末となります。(休日の場合、次の平日が納期となります。)

- 苫小牧信用金庫市役所出張所、苫小牧市のぞみ・勇払・沼ノ端出張所、苫小牧市内の銀行、北海道内のゆうちょ銀行・郵便局、全国のコンビニエンスストアで納めることができます。

- 令和3年4月1日より、納付書をお持ちの方のみクレジットカード納付が利用できます。詳しくはこちらをご覧ください。

便利で安心、確実な口座振替をご利用下さい。

手続きは、ペイジー(口座振替受付)サービスが便利です。

下記の金融機関を振替先とする場合、キャッシュカードと暗証番号のみで、すぐにお手続きができます。

※対象金融機関 苫小牧信用金庫、北洋銀行、北海道銀行、ゆうちょ銀行

※手続きできる場所は、市役所1階ほけん・年金の窓口(保険年金課)、のぞみ・勇払・沼ノ端出張所です。

また、申込用紙による手続きもできます。苫小牧市内に本・支店がある取引金融機関、市役所1階ほけん・年金の窓口(保険年金課)、のぞみ・勇払・沼ノ端出張所の窓口で申込みいただけます。

手続きは、ペイジー(口座振替受付)サービスが便利です。

下記の金融機関を振替先とする場合、キャッシュカードと暗証番号のみで、すぐにお手続きができます。

※対象金融機関 苫小牧信用金庫、北洋銀行、北海道銀行、ゆうちょ銀行

※手続きできる場所は、市役所1階ほけん・年金の窓口(保険年金課)、のぞみ・勇払・沼ノ端出張所です。

また、申込用紙による手続きもできます。苫小牧市内に本・支店がある取引金融機関、市役所1階ほけん・年金の窓口(保険年金課)、のぞみ・勇払・沼ノ端出張所の窓口で申込みいただけます。

特別徴収について

次の条件を満たす場合、国保世帯主の年金からの特別徴収(天引き)となります。- 世帯主が国保に加入しており、世帯の全員が65歳から74歳である。

- 国保世帯主が年額18万円以上の年金を受給している。

- 国保世帯主の介護保険料と国保税の合計額が年金支給額の1/2を超えない。

| 仮徴収 | 本徴収 | ||||

| 4月 | 6月 | 8月 | 10月 | 12月 | 2月 |

| 本年度税額が決定する前は、仮算定された税額(前年度2月と同額)を徴収します。 | 税額決定後、年間の保険税から仮徴収分を差し引いた額を徴収します。 | ||||

・年度途中から特別徴収を開始する場合(10月から開始の例)

| 普通徴収 | 特別徴収(本徴収) | |||||

| 1期(6月) | 2期(7月) | 3期(8月) | 4期(9月) | 10月 | 12月 | 2月 |

| 年間の保険税の半額分を4回に分けて従前どおり、一般納付(もしくは口座振替)にて徴収します。 | 残りの半額分を年金から徴収します。 | |||||

所得控除がうけられます

納めた保険税は社会保険料控除として所得から差し引かれますので、領収書は大切に保管してください。なお、口座振替をされている方は、1月1日~12月31日に振替した金額を毎年12月に「口座振替済のお知らせ」で通知していますので確定申告にご利用ください。

減免制度

火災や風水害で被害を受けたとき、病気や失業などにより所得が激減したときなど、特別な事情によって保険税の納入が困難な場合に、保険税を減額する制度です。事前の審査が必要ですので、ご相談ください。